Jeden z dominujących zarzutów jaki często pojawia się w przestrzeni publicznej wobec polskiego systemu podatkowego to jego nadmierne skomplikowanie. Slim VAT, czyli robocza nazwa projektu nowelizacji ustawy o VAT, to krok w stronę upraszczania i redukcji obowiązków podatników względem administracji skarbowej. Co więcej, planowane odchudzenie to w dużej mierze zasługa wcześniej wprowadzonych rozwiązań sprawozdawczo – kontrolnych, np. jednolity plik kontrolny, metoda podzielonej płatności, system teleinformatycznej izby rozliczeniowej, biała lista podatników. Wszystkie te rozwiązania sprowadzały się do tego by Szef Krajowej Administracji Skarbowej mógł podejmować szybkie i zdecydowane działania gdy budżet państwa – czyli w pewnym sensie każdy z nas – doświadcza uszczerbku. Z oczywistych względów przedsiębiorcy mogą odczuwać dyskomfort skoro do tej pory państwo bacznie obserwowało każde ich działanie. Slim VAT, ma być z kolei tą „marchewką”, na którą wielu przedsiębiorców czekało.

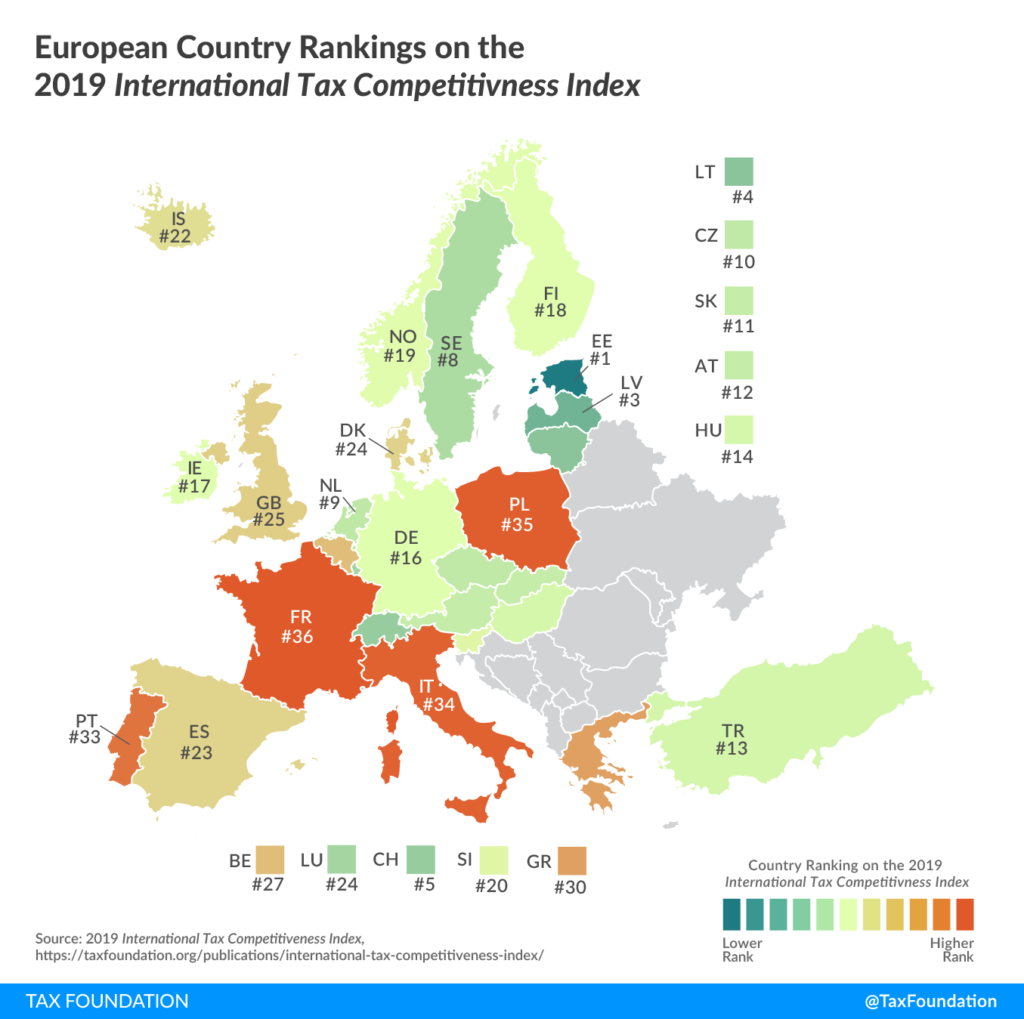

W przypadku polskiego systemu podatkowego, wiele jest do zrobienia. Z zestawienia przygotowanego przez Tax Foundation wynika, że Polska zajmuje niechlubne 35 miejsce (przedostatnie) w rankingu ogólnym. W przypadku ranking podatków konsumpcyjnych Polska wskakuje na… ostatnie miejsce. Nie ulga zatem wątpliwości, że konieczne są działania pozwalające przedsiębiorcom skupić się na prowadzeniu swojego biznesu, a nie ciągłym weryfikowaniu czy nie naruszają np. przepisów podatkowych.

Pomóc w tym mają przepisy nowelizacji, o roboczej nazwie Slim VAT, które obejmują takie rozwiązania jak:

- wydłużenie terminu na wywóz towarów dla zachowania stawki 0% przy opodatkowaniu zaliczek z tytułu eksportu towarów z 2 na 6 miesięcy,

- wydłużenie terminu do odliczenia VAT naliczonego na bieżąco łącznie do 4 okresów rozliczeniowych,

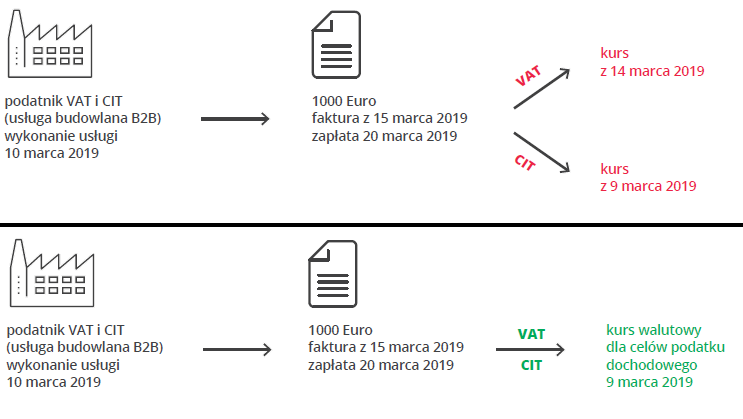

- spójne kursy walut,

- wprowadzenie możliwości odliczania podatku naliczonego wynikającego z faktur dokumentujących nabycie usług noclegowych w celu ich odsprzedaży,

- podwyższenie limitu na nieewidencjonowane prezenty małej wartości z 10 zł do 20 zł,

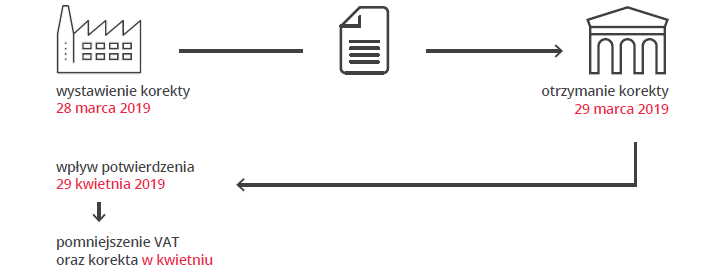

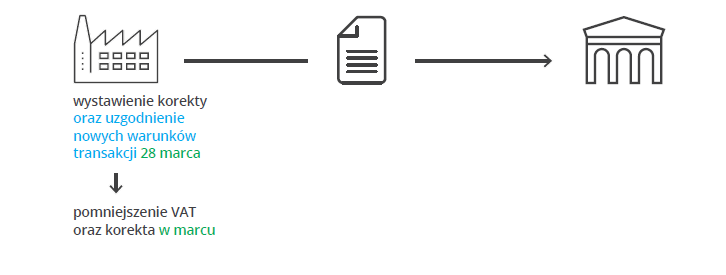

- brak konieczności uzyskiwania potwierdzeń odbioru faktur korygujących in minus,

- wprowadzenie do ustawy przepisu dotyczącego rozliczania faktur korygujących zwiększających cenę.

Jak wiadomo, w polskim systemie podatkowym, oprócz podatku od wartości dodanej, mamy m.in. podatki dochodowe (CIT i PIT). I choć odnoszą się do innego przedmiotu opodatkowania, funkcjonują one ze sobą w pewnej zależności. Jedną z nich to kursy walut, na podstawie których dokonuje się przeliczenia podstawy opodatkowania. Nowelizacja pozwala przyjąć do celów VAT rozwiązanie ujęte we właściwej dla podatnika ustawie dochodowej. Trzeba tu podkreślić, że ustawodawca nie nakłada obowiązek stosowania omawianego rozwiązania (dobrowolny charakter). Jeżeli jednak podatnik wybierze określony sposób rozliczania, to będzie go musiał stosować przez 12 miesięcy kolejnych miesięcy. Rygor ten dot. również sytuacji w której podatnik rezygnuje z ujednoliconego dla obu podatków kursu walut.

Innym rozwiązaniem będzie możliwość odliczania VAT z tytułu nabycia usług noclegowych w celu ich odsprzedaży (refakturowania). Do tej pory nie było takiej możliwości w przypadku podmiotów innych niż te które świadczą usługi turystyki. Odrębną kwestią pozostaje tutaj zwarcie między zasadą stałości oraz neutralności VAT (silniejszą na gruncie orzecznictwa Trybunału Sprawiedliwości Unii Europejskiej okazała się ta pierwsza).

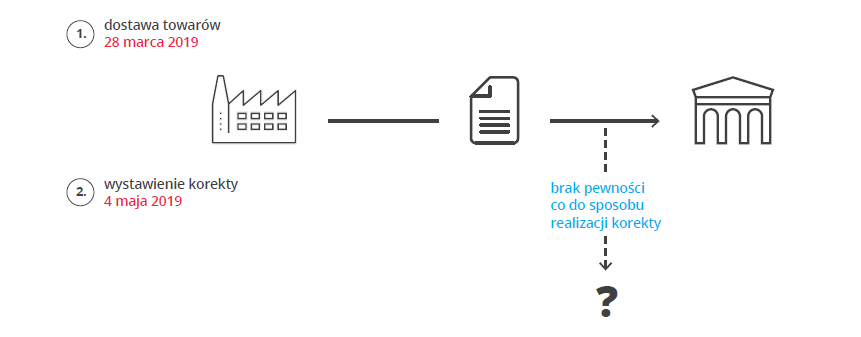

Kolejnym uproszczeniem jest wprowadzenie braku konieczności uzyskiwania potwierdzeń odbioru faktur korygujących zmniejszających podstawę opodatkowania (faktur „in minus”) jako warunku niezbędnego do pomniejszego podatku należnego. Ważne jest tutaj by podatnicy wystawiający fakturę korygującą uzgodnili owe warunki obniżenia w formie dokumentowej. Dla przykładu mogą to być aneksy do umów, korespondencja, dowody zapłaty, czyli wszystko to co stanowi potwierdzenie znajomości i akceptacji zmienionych warunków transakcji.

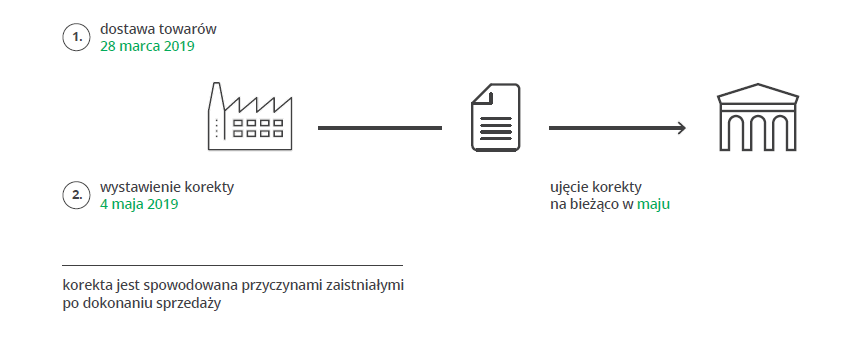

Ostatnim rozwiązaniem są faktury korygujące zwiększające podstawę opodatkowania (faktury „in plus”). Ustawodawca przewidział tutaj trzy zasadnicze scenariusze, w których nowe regulacje znajdą zastosowanie. Jeżeli korekta wynika z przyczyn powstałych w momencie wystawienia faktury pierwotnej, to powinna nastąpić za okres, w którym została wykazana faktura pierwotna. Jeżeli natomiast przyczyny zmiany podstawy opodatkowania nastąpiły po dokonaniu sprzedaży, korekta powinna dotyczyć miesiąca, w którym wystawiono fakturę korygującą. Gdyby jednak, w następstwie wykrycia błędu na fakturze pierwotnej, doszło do zwiększenia podstawy opodatkowania, korekta powinna dotyczyć okresu, w którym wystawiona została faktura pierwotna.

Jak widać, charakter zmian nie ogranicza się do tworzenia nowych rozwiązań, lecz skupia się na kodyfikowaniu rozwiązań wypracowanych przez wieloletnią praktykę i działalność judykatury. Czy rozwiązania te pozwolą Polsce wskoczyć na wyższe miejsca w rankingu Tax Foundation? Czas to pokaże. Na pewno jest to dobry kierunek zarówno z punktu widzenia przedsiębiorców, dla których pewność i prostota rozwiązań prawnych jest nieoceniona, jak i twórców systemów ERP (Enterprise Resource Planning) z zakresu szeroko rozumianej księgowości oraz podatków, czy wreszcie administracji skarbowej, która musi działać optymalnie i szybko.

Gustaw Masznicz

Źródła:

https://taxfoundation.org/publications/international-tax-competitiveness-index/

https://www.gov.pl/web/finanse/slim-vat–uproszczenie-i-unowoczesnienie-rozliczen-vat